Trong thời gian qua, ngành ngân hàng luôn nỗ lực kiểm soát nợ xấu ở mức an toàn, hợp lí. Tuy nhiên, trong những năm gần đây, có nhiều nguyên nhân khiến nợ xấu ngân hàng có nguy cơ tăng trở lại, trong đó có tác động tiêu cực của đại dịch Covid-19 và tình hình kinh tế thế giới nhiều biến động khó lường, trong khi thị trường mua bán nợ tại Việt Nam còn chưa phát triển. Do đó, thời gian tới, cần nhiều giải pháp đồng bộ để giải bài toán nợ xấu, hướng tới sự phát triển an toàn, lành mạnh của các TCTD, khơi thông nguồn vốn cho nền kinh tế.

Nợ xấu đã xấu hơn

Năm 2022, tình trạng khó khăn của thị trường bất động sản và trái phiếu doanh nghiệp đã tạo ra những ảnh hưởng tiêu cực đến chất lượng tài sản của ngành ngân hàng. Đồng thời, việc kết thúc thời hạn thực hiện Thông tư số 14/2021/TT-NHNN của Ngân hàng Nhà nước (NHNN) về cơ cấu lại khoản nợ cho khách hàng chịu ảnh hưởng bởi đại dịch Covid-19 cũng khiến nợ xấu ngân hàng đi lên.

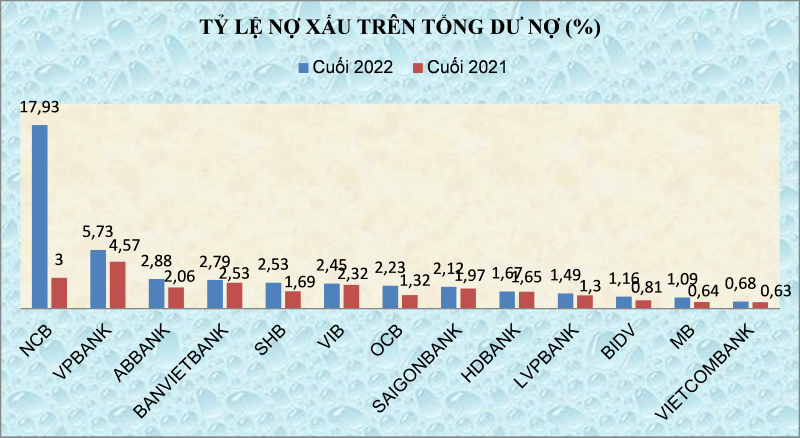

Khảo sát báo cáo tài chính của 27 ngân hàng có niêm yết trên thị trường chứng khoán, tính đến cuối năm 2021, có 13/27 ngân hàng có tỉ lệ nợ xấu tăng lên, 11/27 ngân hàng giảm xuống. Tỉ lệ nợ xấu trung bình năm 2022 của 27 ngân hàng đã tăng gần 0,7 điểm % so với cùng kỳ năm 2021.

NHNN cho biết, tại thời điểm cuối năm 2022, tỉ lệ nợ xấu nội bảng toàn ngành ngân hàng ở mức 1,92%. Nhưng theo số liệu từ báo cáo tài chính quý 4/2022 của 27 ngân hàng niêm yết, dư nợ xấu tại thời điểm cuối năm 2022 đã tăng đến 35% so với hồi đầu năm, lên trên 136.400 tỉ đồng. Trong đó, có ngân hàng có tỉ lệ nợ xấu (nợ nhóm 3, 4, 5) trên tổng dư nợ cao nhất là 17,93%, với khối lượng nợ xấu tăng từ 1.249 tỉ đồng lên tới 8.556 tỉ đồng.

Lý giải về việc số dư nợ xấu tăng cao trong năm qua, NHQD cho biết do ngân hàng đã thực hiện phân loại lại nợ xấu, nợ quá hạn theo đúng tình trạng khoản nợ theo quy định của NHNN, đặc biệt là sau khi Thông tư số 14/2021/TT-NHNN liên quan đến cơ cấu lại nợ, giữ nguyên nhóm nợ, miễn giảm lãi suất cho khách hàng do dịch Covid-19 hết hạn vào ngày 30/6/2022. Vì thế, trong năm, ngân hàng đã thực hiện thoái lãi dự thu, ngừng dự thu và trích lập dự phòng đối với các khoản nợ quá hạn, nợ xấu theo quy định của NHNN.

Á quân trong bảng xếp hạng “không vui” này là VPBank với tỉ lệ nợ xấu trên tổng dư nợ ở mức 5,73%, tăng so với tỉ lệ 4,57% của năm 2021. Dù tỉ lệ ít hơn 3 lần so với NHQD, nhưng xét về số dư tuyệt đối, VPBank là ngân hàng có số dư nợ xấu cao nhất với hơn 25.130 tỉ đồng, tăng 55% so với năm 2021. Tuy vậy, phần lớn nợ xấu của VPBank đến từ Công ty tài chính tiêu dùng FE Credit, nợ xấu của ngân hàng mẹ tính đến cuối năm 2022 chỉ hơn 10.000 tỉ đồng, tỉ lệ nợ xấu của ngân hàng riêng lẻ dưới 3%.

Cũng xét về số dư, đứng sau VPBank là 2 “ông lớn” BIDV và VietinBank, lần lượt ở mức 17.622 tỉ đồng, tăng 30% so với năm 2021 và 15.796 tỉ đồng, tăng 10% so với năm trước. Ngoài ra, nhiều ngân hàng đang có mức tăng số dư rất cao. Chẳng hạn như OCB tăng 98%, Techcombank tăng tới 66%, MB tăng 54%, SHB tăng 59%, ABBank tăng 46%, HDBank tăng 31%...

Một ngân hàng có tỉ lệ nợ xấu trên tổng dư nợ năm 2022 ở mức 3% nữa là VietBank với tỉ lệ 3,65%. Dù nhờ tổng dư nợ tăng cao nên tỉ lệ năm 2022 đi ngang so với năm 2021, nhưng xét về số dư thì cũng đã tăng 26%.

Còn lại 24/27 ngân hàng đều đạt tỉ lệ nợ xấu dưới 3% theo như mục tiêu của NHNN. Ở chiều ngược lại, 11/27 ngân hàng có tỉ lệ nợ xấu đi xuống, chẳng hạn như Sacombank giảm từ 1,47% năm 2021 xuống 0,98% năm 2022; tiếp đến là Bắc Á Bank giảm từ 0,77% xuống 0,53% - mức thấp nhất trong các ngân hàng khảo sát; ngoài ra còn kể đến các ngân hàng như Việt Á Bank, Nam Á Bank, Eximbank, TPBank, Techcombank…

Khó xử lý nợ

Tình hình chung về nợ xấu đã cho thấy một bức tranh không nhiều màu sáng, đặc biệt, khi xét cụ thể theo các nhóm nợ thì vấn đề nợ xấu của ngành ngân hàng lại đặt ra nhiều lo ngại hơn khi nhóm nợ khó thu hồi đều có xu hướng tăng cao.

Chẳng hạn, ngân hàng có tỉ lệ cao nhất hiện nay, nợ nhóm 5 (nợ có khả năng mất vốn) đã tăng gấp 5 lần từ 465 tỉ đồng của năm 2021 lên 3.280 tỉ đồng trong năm 2022. Tại VPBank, nợ có khả năng mất vốn lên tới hơn 7.160 tỉ đồng – gấp gần 3,5 lần so với cuối năm 2021. Tại các ngân hàng khác, VIB có tổng nợ xấu tăng 22% so với đầu năm, nhưng nợ nhóm 5 tăng từ hơn 1.319 tỉ đồng lên hơn 2.436 tỉ đồng, tăng gần 85%. MB cũng có nợ nhóm 5 là 2.293 tỉ đồng, tăng gấp 2,8 lần so với mức 819 tỉ đồng cuối năm 2021. Nợ nhóm 5 của TPBank cũng có mức tăng gần 70% lên hơn 505 tỉ đồng…

Trong khối ngân hàng thương mại có vốn nhà nước, tại Vietcombank, nợ nhóm 5 tăng vọt gần 50%, từ hơn 4.417 tỉ đồng của năm 2021 lên hơn 6.623 tỉ đồng năm 2022. BIDV ghi nhận nợ nhóm 5 tăng từ hơn 7.283 tỉ đồng cuối năm 2021 lên hơn 11.760 tỉ đồng cuối năm 2022, tức là tăng hơn 61%. VietinBank tăng gần 20%, từ hơn 5.201 tỉ đồng lên hơn 6.234 tỉ đồng.

Hiện các ngân hàng đều đang “nóng lòng” muốn xử lí dứt điểm những khoản nợ xấu khó đòi bằng cách rao bán tài sản đảm bảo. Chẳng hạn, có ngân hàng hiện đang liên tục đăng thông báo bán đấu giá tài sản đảm bảo của cá nhân, doanh nghiệp là bất động sản, nhà máy… thậm chí mới đây là lô hàng (tài sản hình thành từ vốn vay) của Công ty Cổ phần Đầu tư xuất nhập khẩu Thuận Phát, nhưng chính thông báo cho biết tài sản đảm bảo đã bị tẩu tán, khó có khả năng thu hồi. Tương tự, không ít ngân hàng cũng đang phải đưa ra thông báo bán đấu giá khoản nợ và tài sản đảm bảo, không chỉ rao bán 1 lần mà nhiều tài sản còn được rao bán nhiều lần, chấp nhận hạ giá nhưng vẫn khá “ế ẩm”.

Thực tế là vấn đề xử lí nợ xấu ngân hàng đã liên tục được nhắc đến trong các chỉ đạo của Chính phủ và NHNN. Điều đáng mừng là nợ xấu tăng lên nhưng lợi nhuận của các ngân hàng vẫn đủ “khỏe” để hỗ trợ, tăng cường trích lập dự phòng. Tổng lợi nhuận các ngân hàng thương mại niêm yết tăng trưởng khoảng 24% trong quý 4/2022 và tăng 37% trong cả năm 2022. Vì vậy, các ngân hàng thương mại chủ động cân đối tỉ lệ trích lập dự phòng trên lợi nhuận từ hoạt động kinh doanh, giúp tỉ lệ bao phủ nợ xấu của các ngân hàng hiện nay được nhận định ở mức khá cao.

ABBank đáp ứng đủ vốn cho nền kinh tế. Ảnh Trọng Triết

Tuy nhiên, dù nợ xấu đang cơ bản được kiểm soát dưới ngưỡng 2%, nhưng vẫn còn nhiều khả năng tăng lên trong năm 2023 do nền kinh tế, người dân và doanh nghiệp còn khó khăn. Dự báo, sẽ có sự gia tăng nợ xấu và chi phí tín dụng trong vài quý tiếp theo của năm 2023 do rủi ro từ kinh tế vĩ mô thế giới ảnh hưởng tiêu cực đến triển vọng ngành xuất nhập khẩu cũng như triển vọng tăng trưởng kinh tế Việt Nam, đồng thời là chu kì đi xuống của ngành bất động sản và những rủi ro về trái phiếu doanh nghiệp.

https://hoanhap.vn/chi-tiet/ap-luc-xu-ly-no-xau-ngan-hang1677116384.html