Tăng vốn bằng phát hành cổ phiếu

Kết thúc mùa Đại hội đồng cổ đông năm 2021 của ngành Ngân hàng với những con số ấn tượng về lợi nhuận khủng được công bố, cùng với đó là hàng loạt kế hoạch tăng vốn điều lệ thông qua phát hành cổ phiếu chia cổ tức. Diễn biến giá cổ phiếu “vua” cũng tăng trưởng vượt bậc, đã có những cổ phiếu “ăn bằng lần” chỉ trong nửa đầu năm 2021.

Theo thống kê của tác giả, ít nhất sẽ có hơn 7 tỷ cổ phiếu ngân hàng sẽ được chia trong nửa cuối năm 2021 để hiện thực hóa kế hoạch các ngân hàng được thông qua tại Đại hội đồng cổ đông thường niên vừa qua.

Những ngân hàng dẫn đầu trong kế hoạch tăng vốn năm 2021 là VPBank, Vietcombank, VietinBank hay MB. Trong khi Vietcombank và BIDV đang chờ Chính phủ phê duyệt kế hoạch chia cổ tức thì VietinBank và MB thông báo đã chốt danh sách chia cổ tức vào nửa đầu tháng 7/2021 với tỷ lệ chi cổ tức lần lượt là 29% và 35%.

Cổ đông của VPBank mới đây đã tán thành phương án tăng vốn điều lệ năm 2021 của ngân hàng từ phát hành cổ phiếu để trả cổ tức và phát hành cổ phiếu từ nguồn Quỹ đầu tư và Quỹ dự trữ bổ sung vốn điều lệ. Theo đó, VPBank sẽ là ngân hàng dẫn đầu hệ thống về tỷ lệ chia cổ tức bằng cổ phiếu là 62,15% và 17,85% là phát hành cổ phiếu từ nguồn vốn chủ sở hữu.

Thực hiện thành công kế hoạch đề ra, 5 ngân hàng trên sẽ dẫn đầu hệ thống về vốn điều lệ, lần lượt là: Vietcombank (50.401 tỷ đồng), BIDV (48.524 tỷ đồng), VietinBank (48.057 tỷ đồng), VPBank (45.057 tỷ đồng), MB (37.782 tỷ đồng).

Một trường hợp khá đặc biệt là Techcombank dù năm 2021 không có kế hoạch tăng vốn nhưng vốn điều lệ của ngân hàng này vẫn khá cao là hơn 35.000 tỷ đồng.

Quan sát báo cáo tài chính quý II/2021, một số ngân hàng quy mô nhỏ hơn cũng có kế hoạch tăng vốn “khủng” trong năm nay, như: MSB sẽ tăng vốn điều lệ thông qua trả cổ tức bằng cổ phiếu với tỷ lệ 30%, nâng tổng vốn điều lệ lên 15.275 tỷ đồng; SHB chia cổ tức cả năm 2019 và năm 2020 với tỷ lệ 20,5% nâng vốn điều lệ lên 26.674 tỷ đồng; OCB dự kiến trả cổ tức với tỷ lệ 25%, nâng vốn điều lệ lên 13.698 tỷ đồng; HDBank sẽ chia cổ tức với tỷ lệ 25% nâng vốn điều lệ lên 20.273 tỷ đồng; LienVietPostBank sẽ chia cổ tức bằng cổ phiếu với tỷ lệ 12% nâng vốn điều lệ lên 15.703 tỷ đồng.

Một số ngân hàng đã kịp chia một phần hoặc toàn bộ cổ tức theo kế hoạch đề ra, như: SHB đã phát hành 175 triệu cổ phiếu để trả cổ tức năm 2019 (tỷ lệ 10%); ACB cũng đã phát hành hơn 540 triệu cổ phiếu để trả cổ tức (tỷ lệ 25%); VIB phát hành 443 triệu cổ phiếu thưởng (tỷ lệ 40%); VietBank phát hành hơn 58,6 triệu cổ phiếu để trả cổ tức (tỷ lệ 14%).

Theo thống kê nêu trên, ngoài một số ngân hàng đã chi trả cổ tức sớm thì từ nay tới cuối năm sẽ có khoảng trên 70.000 tỷ đồng được các ngân hàng thu về qua phát hành cổ phiếu chia cổ tức. Cùng với đó, một số ngân hàng có kế hoạch bán cổ phiếu quỹ với giá ưu đãi (cổ phiếu ESOP) cho cán bộ, công nhân viên, tuy nhiên số này không lớn, vào khoảng hơn 2.400 tỷ đồng trong năm 2021. Không chỉ tăng vốn thông qua hoạt động chia cổ phiếu bằng cổ tức, một số ngân hàng cũng lên kế hoạch phát hành thêm cổ phiếu cho cổ đông hiện hữu, cổ đông chiến lược, cổ đông nước ngoài. Số này chiếm khoảng trên 20% tổng số cổ phần các ngân hàng sẽ phát hành từ nay tới cuối năm để tăng vốn.

Bên cạnh những ngân hàng có kế hoạch tăng vốn mạnh, các ngân hàng quy mô vừa và nhỏ cũng chạy đua tăng vốn trong năm nay như NamABank, Bản Việt, VietBank lần lượt tăng vốn lên hơn 8.500 tỷ đồng, trên 5.000 tỷ đồng và mức 4.777 tỷ đồng thông qua chia cổ tức bằng cổ phiếu, phát hành cổ phiếu riêng lẻ cho cổ đông và phát hành cổ phiếu ESOP.

“Gia cố bộ đệm” thanh khoản để ứng phó rủi ro

Theo Nghị định 121/2020 sửa đổi bổ sung Nghị định 91/2005 về đầu tư vốn Nhà nước vào doanh nghiệp và quản lý, sửa dụng vốn, tài sản của doanh nghiệp được Chính phủ ban hành hồi tháng 10/2020, Chính phủ cho phép dùng ngân sách nhà nước để bổ sung vốn cho các ngân hàng thương mại có vốn Nhà nước trên 50% trở lên. Đồng thời, Nghị định 121/2020 đã giúp tạo ra hành lang pháp lý cho việc tăng vốn mạnh mẽ của các ngân hàng thương mại có vốn nhà nước giữ tỷ lệ chi phối trong thời gian tới.

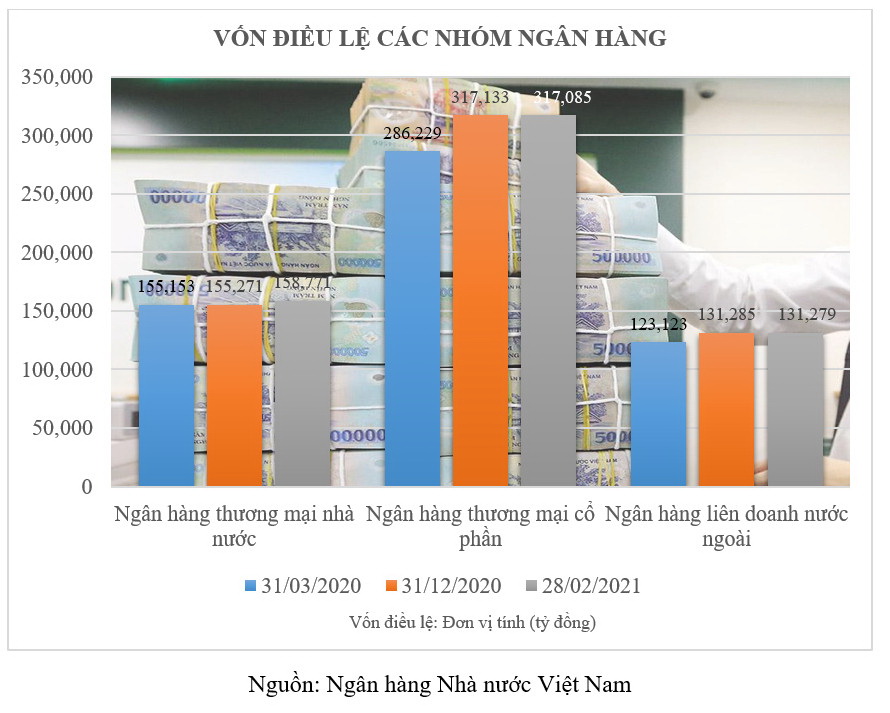

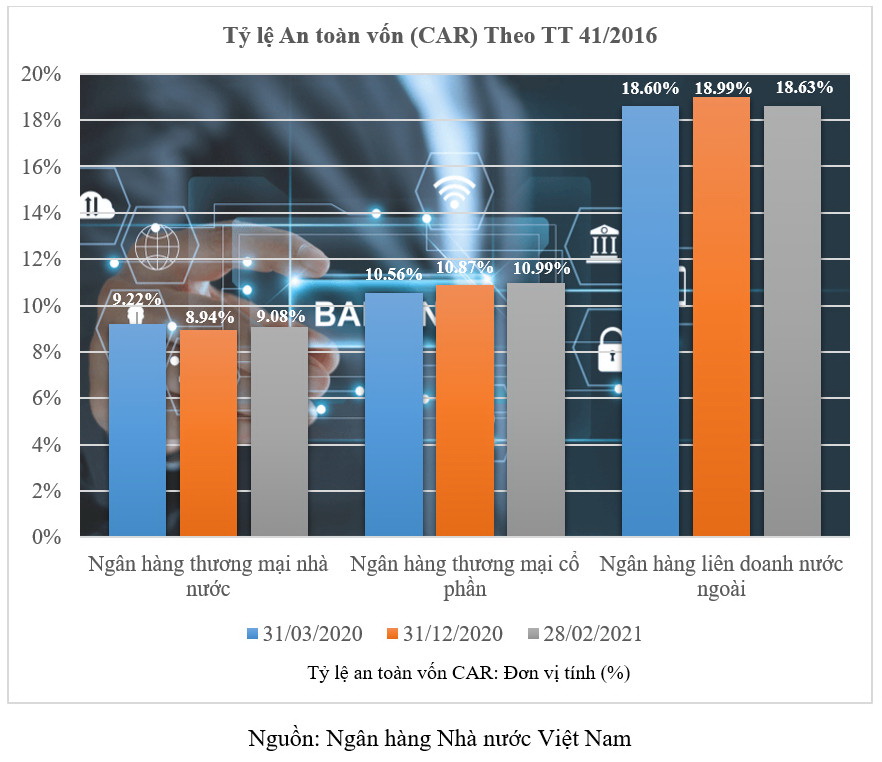

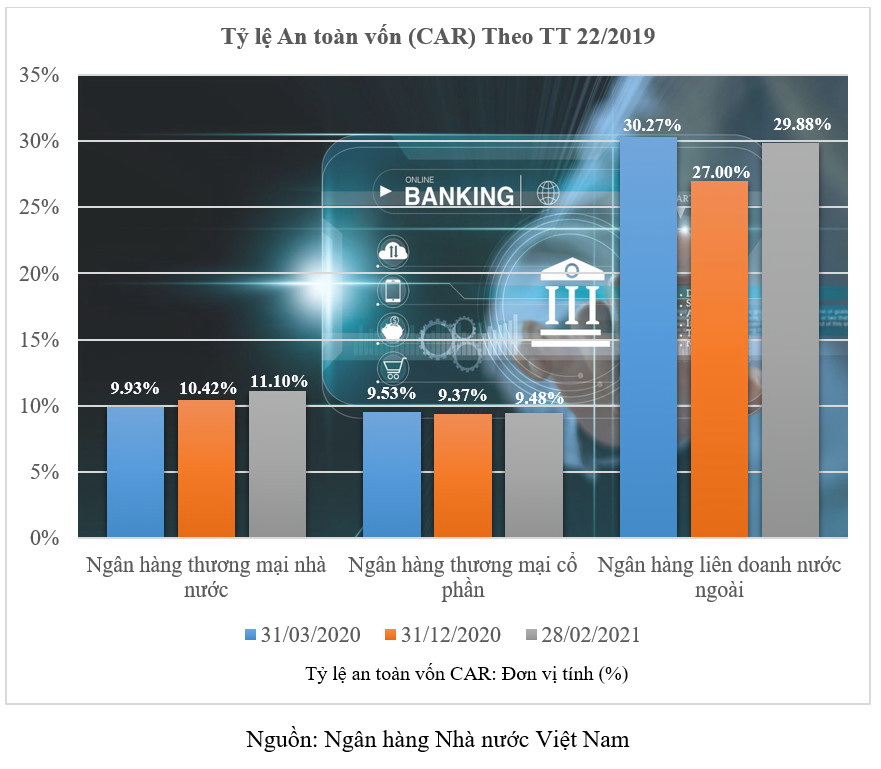

Các ngân hàng có vốn Nhà nước đã tự tin đưa ra kế hoạch tăng vốn năm nay khi “nút thắt” pháp lý đã được nới lỏng. Với quy định mới tại Nghị định 121 cũng sẽ giúp các ngân hàng BIDV, Vietcombank hiện thực hóa kế hoạch tăng vốn và cải thiện hệ số CAR, hoàn thành đầy đủ 3 trụ cột Basel II. Vì hiện dù đáp ứng Basel II nhưng tính đến cuối tháng 7/2020, CAR tại nhóm ngân hàng thương mại nhà nước áp dụng theo Thông tư 41 chỉ ở mức 9,56%, thấp hơn mức 10,72% của nhóm ngân hàng thương mại cổ phần.

BIDV đã thông qua phương án tăng vốn điều lệ thêm 8.304 tỷ đồng, lên 48.524 tỷ đồng trong năm nay, tương đương tăng 20,6% thông qua phương án chia cổ tức bằng cổ phiếu. Theo đó, ngân hàng này sẽ phát hành 207,3 triệu cổ phiếu để trả cổ tức năm 2019 (tỷ lệ 5,2%), phát hành 281,5 triệu cổ phiếu để trả cổ tức năm 2020 (tỷ lệ 7%). Thời gian thực hiện dự kiến trong quý III và quý IV/2021.

Tương tự, Hội đồng quản trị VietinBank thông qua phương án phát hành gần 1,1 tỷ cổ phiếu trả cổ tức hai năm 2017 và 2018, tỷ lệ hơn 29%. Nguồn vốn thực hiện từ lợi nhuận sau thuế trích lập các quỹ năm 2017, 2018 và phần lợi nhuận sau thuế còn lại của năm 2019 sau trích lập các quỹ, chi trả cổ tức bằng tiền mặt. Thời gian thực hiện dự kiến trong quý III và IV/2021. Sau khi hoàn thành, vốn điều lệ của VietinBank dự kiến tăng thêm 10.824 tỷ đồng, nâng mức vốn điều lệ từ 37.234 tỷ đồng lên 48.058 tỷ đồng.

Mới đây, VietinBank chính thức được Chính phủ phê duyệt phương án đầu tư bổ sung gần 7.000 tỷ đồng vốn nhà nước theo Quyết định số 765/QĐ-TTg. Nhìn nhận về quyết định cấp vốn cho VietinBank, tăng vốn giúp VietinBank tiếp tục nâng cao năng lực quản trị, năng lực tài chính. Đặc biệt, trong bối cảnh thị trường nhiều biến động bất thường thì tăng vốn điều lệ sẽ góp phần tăng sức chịu đựng của VietinBank, giúp ngân hàng gia tăng huy động vốn, mở rộng tín dụng.

Vietcombank cũng đã thông qua kế hoạch tăng mạnh vốn điều lệ từ 37.000 tỷ đồng lên hơn 50.000 tỷ đồng trong năm nay. Phương án tăng vốn điều lệ của ngân hàng này được chia thành 2 cấu phần: Thứ nhất, Vietcombank dự kiến phát hành hơn 1 triệu cổ phiếu để trả cổ tức với tỷ lệ 27,6% từ lợi nhuận còn lại năm 2019 sau khi chia cổ tức 8%; Thứ hai, phát hành cổ phiếu riêng lẻ quy mô tối đa 6,5% vốn điều lệ tại thời điểm chào bán. Đối tượng chào bán là nhà đầu tư tổ chức có tiềm lực tài chính, có thể gồm một hoặc một số cổ đông hiện hữu.

Trong đợt chào bán riêng lẻ, Vietcombank dự kiến phát hành cho đối tác chiến lược Mizuho (Nhật Bản) tối thiểu 46 triệu cổ phiếu để giữ tỷ lệ sở hữu ít nhất 15% và phát hành thêm cho nhà đầu tư khác. Theo kế hoạch, thời gian thực hiện cấu phần 1 là trong năm 2021, còn cấu phần 2 sẽ được thực hiện trong năm 2021 và tiếp tục trong năm 2022.

Hệ số CAR của nhiều ngân hàng đang ở mức an toàn. Tuy nhiên, tăng vốn sẽ tăng “bộ đệm” thanh khoản giúp ngân hàng ứng phó tốt hơn với rủi ro dịch bệnh hiện nay. Vì vậy, việc tăng vốn cho ngân hàng là điều cần thiết, nhất là với những ngân hàng có vốn nhà nước.

Thực tế, với vốn điều lệ các ngân hàng nhà nước hiện nay, hệ số CAR khá nhỏ so với các ngân hàng thương mại cổ phần và các ngân hàng trong khu vực. Nếu không được bổ sung vốn điều lệ, nhóm này sẽ hạn chế khả năng cung ứng vốn cho nền kinh tế, thu hẹp thị phần, khó hiện thực hóa chỉ tiêu có ít nhất 1 đến 2 ngân hàng thương mại nằm trong Top 100 ngân hàng lớn nhất về tổng tài sản khu vực châu Á theo chiến lược phát triển ngành ngân hàng đến năm 2025, định hướng 2030 được Chính phủ phê duyệt.

Được biết, Agribank cũng vừa được Ngân hàng Nhà nước cấp phép tăng vốn điều lệ thêm 3.500 tỷ đồng. Mặc dù vậy, theo vị lãnh đạo cao cấp Ngân hàng Nhà nước: “Vốn điều lệ của các ngân hàng thương mại nhà nước mới chỉ đáp ứng được phần nhỏ của nhu cầu”.

Thị phần tín dụng của 4 ngân hàng thương mại nhà nước, gồm: Vietcombank, BIDV, VietinBank và Agribank, trong ngành ngân hàng, theo thông tin từ một lãnh đạo cao cấp của Ngân hàng Nhà nước, đã giảm dần đều từ hơn 80% xuống 40% và nguyên do chủ yếu là không tăng được vốn trong nhiều năm liên tiếp.

Tốc độ tăng trưởng tín dụng bình quân của các ngân hàng trong 5 năm qua là 14,6%. Tuy nhiên, phần lớn thị phần gia tăng những năm qua thuộc về các ngân hàng thương mại tư nhân, trong khi thị phần tín dụng của các ngân hàng thương mại nhà nước bị thu hẹp.

Trong 4 ngân hàng thương mại nhà nước, chỉ có Vietcombank đạt tốc độ tăng trưởng tín dụng bình quân 5 năm qua cao hơn mức trung bình toàn ngành (14,6%), với 16,2%. Tăng trưởng tín dụng hàng năm của VietinBank trong giai đoạn 2018 - 2020 thậm chí chỉ đạt một con số và thị phần của ngân hàng đã giảm 151 điểm cơ bản trong 5 năm qua.

Tương tự, Agribank cũng bị mất thị phần tín dụng. Tỷ lệ CAR, theo chuẩn Basel II, chỉ ở mức 6% trong năm 2020 và thị phần giảm 80 điểm cơ bản so với đỉnh năm 2018. BIDV cũng đã chứng kiến tăng trưởng tín dụng chậm lại những năm gần đây khi tác động tích cực từ đợt phát hành riêng lẻ giảm dần.

Các ngân hàng thương mại nhà nước đã mất 142 điểm cơ bản thị phần tín dụng trong 5 năm qua do chủ yếu dựa vào khoản cho vay khách hàng để tăng trưởng dư nợ tín dụng.

Trong khi đó, nhóm ngân hàng thương mại tư nhân lớn đã tăng khoảng 3,5% thị phần tín dụng kể từ cuối năm 2015. MB, Techcombank, VPBank là những ngân hàng có tốc độ tăng trưởng tín dụng kép hàng năm trên 20%, với hệ số an toàn vốn thuộc hàng đầu.

Vị lãnh đạo cao cấp Ngân hàng Nhà nước thừa nhận: “Năm 2020, khối ngân hàng thương mại cổ phần đã vượt thị phần của khối ngân hàng thương mại nhà nước. Nếu tình trạng này tiếp tục diễn ra, các ngân hàng thương mại nhà nước sẽ mất vai trò chủ đạo, không còn là công cụ của Nhà nước”.

Số liệu cho thấy, hàng loạt ngân hàng thương mại tư nhân có vốn điều lệ đã tiệm cận với các ngân hàng thương mại nhà nước, như: Techcombank có vốn điều lệ trên 35.049 tỷ đồng, MB là 27.988 tỷ đồng, VPBank 25.300 tỷ đồng và 3 ngân hàng này đều có kế hoạch tăng vốn mạnh trong năm nay. Trong khi đó, vốn điều lệ tính đến thời điểm 31/12/2020 của Vietcombank là 37.089 tỷ đồng, VietinBank là 37.234 tỷ đồng, Agribank là 30.709 tỷ đồng.

Gọi vốn ngoại - không dễ!

Cho đến thời điểm hiện tại, khoảng trống “room” ngoại của các ngân hàng Việt vẫn còn khá lớn. Ngoại trừ ACB gần như đã kịch trần 30%, “room” ngoại tại VPBank mới ở mức 15%, Techcombank là 22,5%, HDBank là 21%, OCB cũng còn lại 10%, còn tại SHB mới chỉ đạt 4%... Nhiều ngân hàng cũng đã đưa kế hoạch tìm kiếm nhà đầu tư ngoại chiến lược trong năm 2021, như: VPBank, MSB, Lienvietpostbak, SCB, SeABank, Bản Việt hay NCB với kỳ vọng đối tác chiến lược nước ngoài sẽ có thể đóng góp về nguồn lực, tài chính, kinh nghiệm và công nghệ cho ngân hàng. Tuy nhiên, việc tìm kiếm các nhà đầu tư chiến lược nước ngoài ở thời điểm hiện tại không hề đơn giản.

Việc tăng vốn của các ngân hàng là nhu cầu tất yếu nhằm đáp ứng quy định Basel II. Khoảng 10 năm qua, tăng trưởng tín dụng tương đối cao, khoảng 14%/năm, trong khi đó vốn chủ sở hữu tăng từ 9% - 10% nên ngân hàng có nhu cầu tăng vốn là hợp lý. Bên cạnh đó, ngân hàng nhiều vốn chủ sở hữu mới có khả năng cung ứng tín dụng cho nền kinh tế.

Theo lý thuyết, khi các ngân hàng muốn tăng tài sản có rủi ro, đòi hỏi cũng phải tăng vốn lên tương ứng. Mức CAR tối thiểu hiện nay là 8% thì chưa đạt yêu cầu để ngân hàng được xếp hạng A. Theo tiêu chuẩn chung của hệ thống Camels phải duy trì hệ số CAR là 10% cho vốn cấp 1 và vốn cấp 2 là trên 12%.

Nếu ngân hàng tiến tới Basel III thì tỷ lệ an toàn vốn còn yêu cầu khắt khe hơn. Trong đó, yêu cầu vốn cấp 1 của ngân hàng đều phải cao hơn, nên ngân hàng lúc nào cũng ở trong xu thế và yêu cầu bắt buộc tăng vốn mới có thể có cơ hội để được gia tăng tín dụng và tăng tổng tài sản.

Tăng vốn không chỉ tăng thêm “bộ đệm” cho hoạt động ngân hàng an toàn hơn mà còn mở ra cơ hội thu hút thêm vốn nước ngoài cho các định chế tài chính. Tuy nhiên, để thu hút được vốn ngoại không đơn giản. Trong năm 2019 và năm 2020, hệ thống ngân hàng chỉ ghi nhận 5 thương vụ bán vốn thành công cho nhà đầu tư ngoại là: OCB đã hoàn tất bán 15% cổ phần cho Aozora Bank (Nhật Bản); MB phát hành riêng lẻ hơn 64,3 triệu cổ phiếu cho 8 nhà đầu tư nước ngoài; HDBank chào bán trái phiếu chuyển đổi cho DEG (Đức); Vietcombank bán 3% cổ phiếu cho GIC và cổ đông hiện hữu Mizuho Bank Ltd và BIDV bán 15% cổ phần cho Keb Hana Bank. Năm 2021, chưa kể tới những khó khăn do dịch bệnh Covid-19 mang lại thì nhiều ngân hàng quy mô nhỏ đã lên kế hoạch tìm kiếm đối tác chiến lược nước ngoài nhiều năm nhưng vẫn không thể hoàn thành như NCB, Bản Việt, SCB…

Theo các chuyên gia tài chính, các nhà đầu tư ngoại lựa chọn đối tác dựa trên những tiêu chí rất cụ thể và rõ ràng, như: chỉ số PE, PB, ROE, ROA hay đòn bẩy tín dụng. Chỉ những ngân hàng có kết quả kinh doanh tốt, CAR cao và thị giá hấp dẫn mới có thể thu hút được nhà đầu tư ngoại. Ngược lại, ngân hàng nào thông tin tài chính thiếu minh bạch, thị giá quá cao so với giá trị sổ sách, kết quả kinh doanh thì rất khó tìm được tiếng nói chung.

Ngoài ra, ở thời điểm hiện tại, việc thu hút nhà đầu tư ngoại trở nên khó khăn hơn, trước tác động tiêu cực của dịch bệnh Covid-19, nhà đầu tư nước ngoài có xu hướng giảm tỷ trọng tại các thị trường mới nổi, thị trường đang phát triển để tìm về các kênh đầu tư truyền thống trong nước và các thị trường phát triển./.

https://hoanhap.vn/chi-tiet/ngan-hang-tang-von-manh-giup-tang-nang-luc-tai-chinh1631710187.html